A Re-Percepção de Dallenbach

A Re-Percepção de Dallenbach

O experimento de Dallenbach e o fechamento das agências bancárias no Brasil

Durante o evento SXSW (South by Southwest) de 2022, considerado um dos maiores eventos de tecnologia, música, inovações e cultura do mundo, a fundadora e CEO do Future Today Institute, Amy Webb, começou sua palestra falando sobre um dos experimentos mais famosos da psicologia experimental de Karl Dallenbach.

Karl Dallenbach foi um psicólogo estadunidense que buscava compreender, na década de 1950, por que, enquanto algumas pessoas enxergam certas coisas, enquanto outras veem coisas diferentes, mesmo quando apresentadas às mesmas informações.

Um desses estudos foi posteriormente chamado de “Re-Percepção de Dallenbach”, e o principal achado desse experimento é que, ao ser confrontado, pela primeira vez, com uma imagem confusa, o cérebro humano reconhece apenas dados sensoriais brutos.

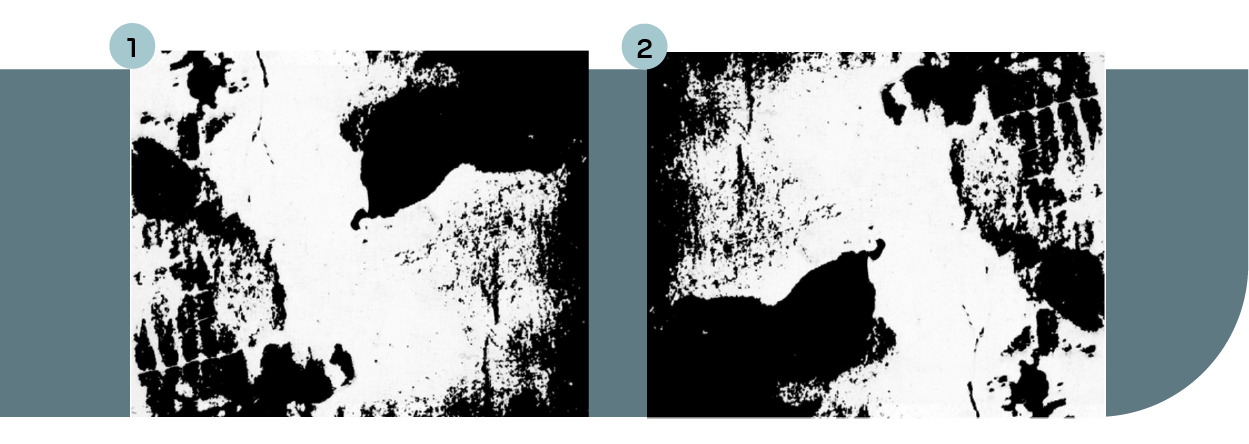

Para tangibilizar o experimento, vamos às imagens apresentadas por Amy Webb no evento SXSW.

“A re-percepção nos ajuda a lidar com a ambiguidade e a incerteza, para que possamos tomar melhores decisões no presente.” – Amy Webb

Ao analisar a imagem #1, o que você realmente enxerga? Se você nunca viu essa imagem previamente e/ou escutou sobre esse estudo, provavelmente terá dificuldade para encontrar algum padrão e a figura que realmente está oculta na imagem.

Isso acontece porque o cérebro acaba se concentrando nos pontos escuros, no dado sensorial bruto que se destaca. Todos os espaços em branco acabam sendo subjugados na percepção do todo, nos impossibilitando de ver a famosa “Vaca de Dallenbach”.

O processo de re-percepção está no fato de que depois que você visualizou a figura oculta, sua mente não consegue mais deixar de vê-la. Se virarmos a imagem de ponta-cabeça (imagem #2), você ainda continua visualizando a “Vaca de Dallenbach”, certo?

E o que esse experimento tem a ver com a Carta do Gestor do nosso time Imobiliário? O experimento é um ótimo paralelo para fazermos a re-percepção do portfólio de agências bancárias do nosso fundo Tivio Renda Imobiliária (TVRI11), especialmente num cenário de digitalização bancária e de meios de pagamento. A re-percepção do portfólio de agências do TVRI11 é o tema desta Carta do Gestor.

O surgimento dos neobanks e fintechs, e a ameaça às agências bancárias

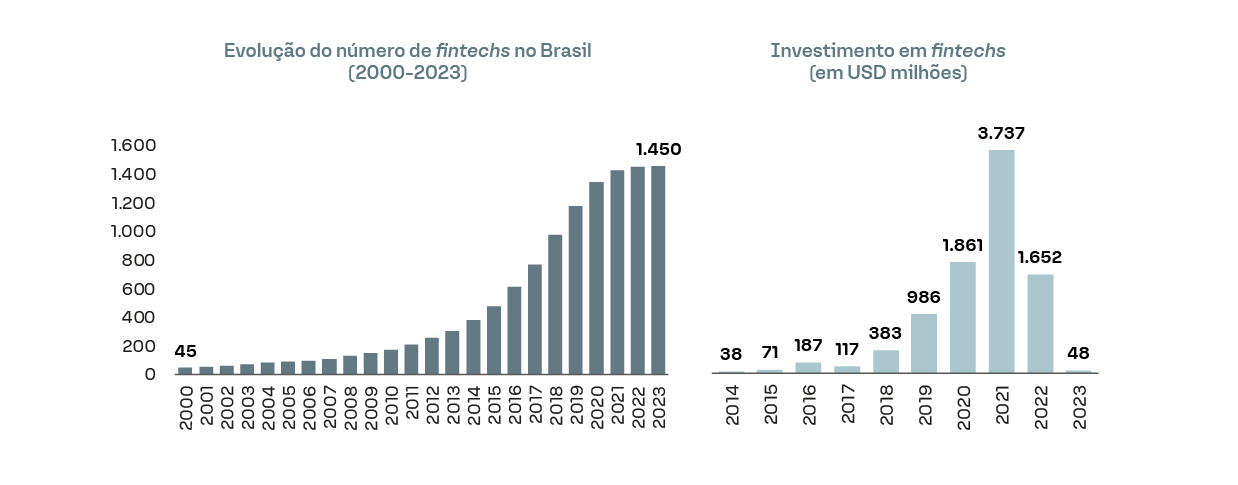

O Brasil passou por uma verdadeira revolução no ecossistema bancário ao longo dos últimos 10 anos, impulsionado pela: i) aceleração da digitalização do setor com neobanks e fintechs, em parte ajudado pelo volume crescente de investimentos direcionado às startups de tecnologia no setor por fundos de venture capital; e ii) agenda do Banco Central Brasileiro de aumentar a competição no setor e a inclusão financeira da população mediante flexibilização da regulação e criação de um sistema de pagamentos instantâneos (PIX).

Com relação ao surgimento de neobanks e fintechs, o Brasil apresentava 1.450 fintechs ao final de 2023, representando um crescimento anual composto (CAGR) de 16,3% desde os anos 2000. Em termos de volume de investimentos, o pico de funding direcionado às fintechs atingiu USD 3,7 bilhões em 2021, impulsionado em grande parte pelo IPO de neobanks como Nubank, bancos digitais que se propunham a revolucionar o meio físico bancário ao abrir contas bancárias digitais com poucos cliques e sem custo para pessoas físicas.

Os neobanks surgiam como o primeiro grande fator de ameaça às agências bancárias físicas. Qual seria o impacto nas agências físicas se você agora consegue abrir uma conta bancária pelo seu smartphone?

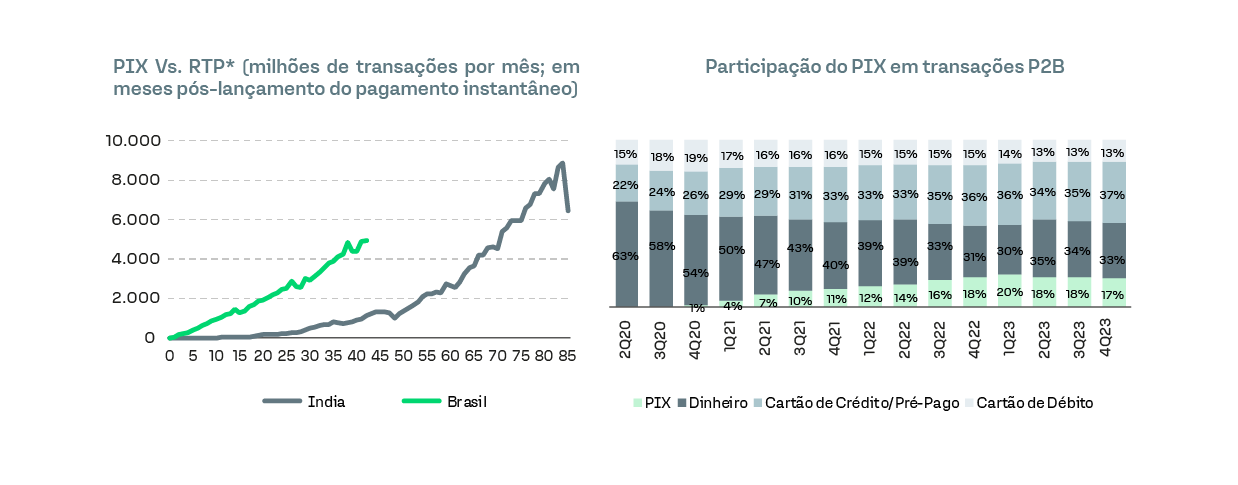

Outro fator fundamental para a digitalização do setor financeiro do país foi o lançamento do PIX pelo Banco Central em novembro de 2020, suportado pela agenda da entidade em digitalizar os meios de pagamentos com foco em reduzir custos transacionais, aumentar a competição e eficiência no segmento, e acelerar a inclusão financeira da população com uma estrutura de pagamentos instantâneos e de baixo custo.

O PIX hoje é considerado o sistema de pagamento instantâneo que mais cresce globalmente, contando com mais de 150 milhões de usuários pessoa física e revolucionando os pagamentos P2P (peer-to-peer) e P2B (peer–to-business) no Brasil. Só para se ter ideia, o número de usuários pessoa física girava em torno de 88 milhões há apenas três anos, e hoje 76% da população brasileira já utilizou o PIX ao menos uma vez.

Hoje, no segmento P2B (peer–to-business), as transações com PIX têm uma participação de 17% do total, frente a 33% de transações com dinheiro e 50% de transações com cartões de débito e crédito. Como referência, na época do lançamento do PIX as transações com dinheiro representavam 58% do total, demonstrando que o PIX tem ganhado participação na forma de pagamento das pessoas desde a sua criação.

O lançamento do PIX acaba sendo, na nossa visão, o segundo grande fator de ameaça às agências bancárias físicas no Brasil. Qual é o impacto nas agências bancárias se você agora não precisa mais retirar dinheiro e possui uma alternativa de pagamento muito mais rápida, eficiente e barata do que boleto/DOC/TED e cheque?

E o mais importante, qual é o impacto combinado do surgimento dos neobanks/fintechs e o lançamento do PIX no portfólio de agências bancárias dos bancos públicos e privados? É isso que discutimos a seguir.

O fechamento das agências bancárias no Brasil e o dado sensorial bruto

O Banco Central disponibiliza mensalmente o número de agências bancárias físicas abertas no Brasil por instituição financeira e por cidade desde 2008, sendo possível analisar a evolução do número de agências bancárias desde o surgimento dos neobanks/fintechs e o lançamento do PIX no Brasil.

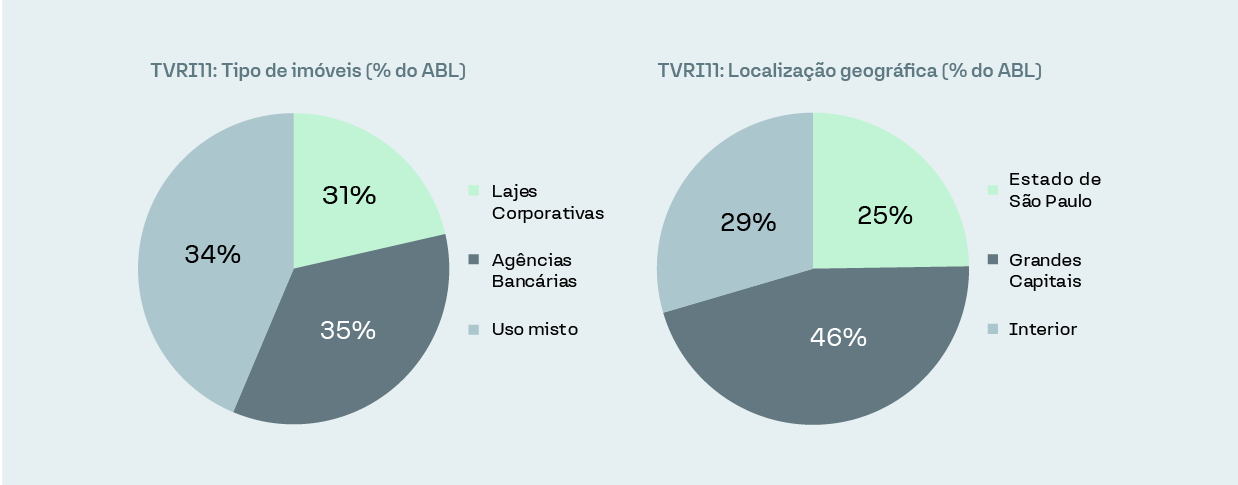

Apesar da série de dados ter algumas quebras, em parte por fusões e aquisições ocorridas no período, é uma das melhores fontes para mapear o real impacto do meio digital no meio físico bancário. Lembrando que o nosso portfólio do TVRI11 é hoje, em termos de área bruta locável (ABL), 35% concentrado em agências bancárias, 31% em lajes corporativas, e 34% em imóveis de uso misto (agência bancária + corporativo).

Em termos de exposição por região, 25% do portfólio está localizado na cidade de SP, 46% em outras grandes capitais (Rio de Janeiro, Belo Horizonte, Porto Alegre, etc.), e 29% em outras cidades no interior dos Estados.

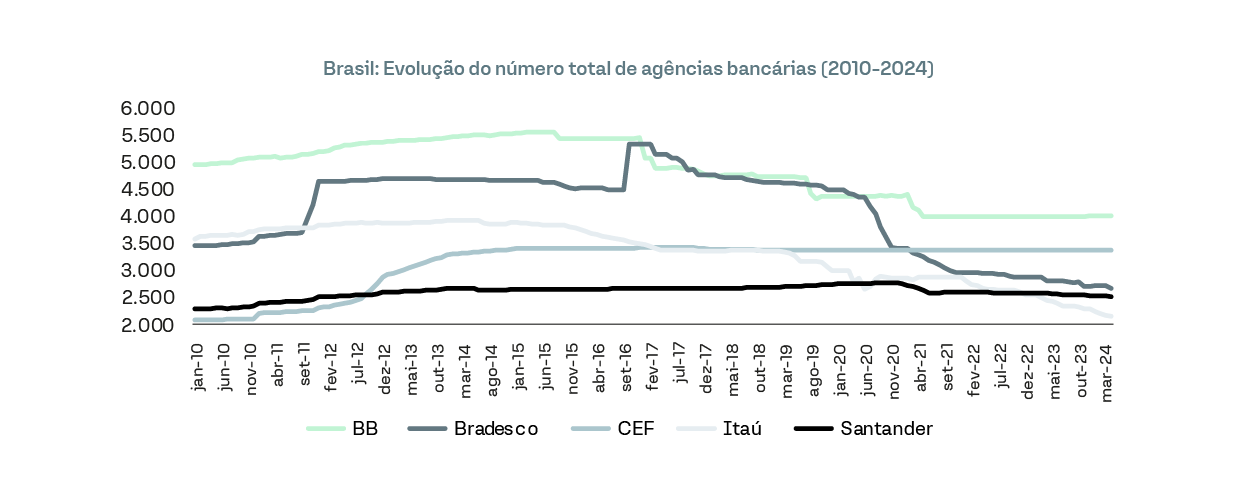

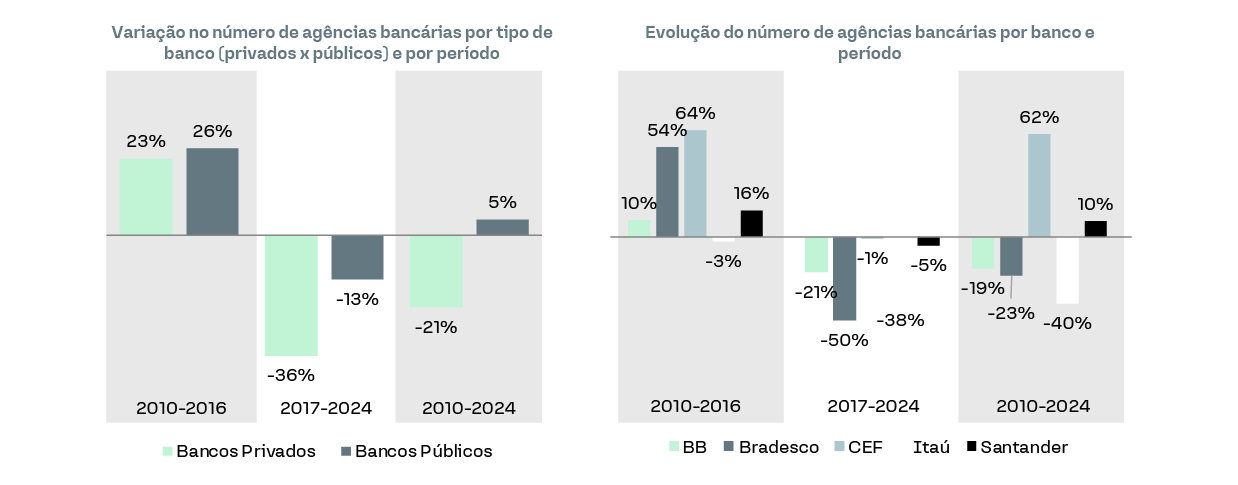

Analisando os dados de agências bancárias disponibilizados pelo Banco Central desde 2010, é possível notar um crescimento expressivo no número de agências das principais instituições financeiras do país (Itaú, Bradesco, Santander, Caixa Econômica Federal e Banco do Brasil) até 2016, com crescimento agregado de 24% no período. Além disso, fica clara a aceleração no fechamento das agências a partir de 2017. Desde janeiro de 2017 até abril de 2024, o número total de agências bancárias físicas no Brasil reduziu cerca de 26%.

Ao olhar o dado sensorial bruto que trata a evolução do número total de agências bancárias no Brasil, em referência ao experimento de Dallenbach, fica claro a aceleração no fechamento das mesmas a partir de 2017, destacando em parte o impacto que a digitalização dos meios de pagamentos e neobanks/fintechs tiveram no meio físico. É evidente que há correlação entre os fatores quando analisamos os dados apresentados.

Esses são os dados sensoriais brutos, os pontos escuros nos quais o nosso cérebro tende a se concentrar, o que a grande maioria consegue enxergar. As perguntas que ficam são: O que os espaços em branco, que acabam sendo subjugados na percepção do todo, podem nos dizer? Qual a re-percepção que devemos ter para visualizar a análise oculta nos dados brutos de fechamento de agências bancárias no Brasil?

Os espaços em branco e a re-percepção das agências bancárias do fundo TVRI11

Na nossa visão, para entendermos onde estão os espaços em branco e como podemos fazer a re-percepção do fechamento das agências bancárias no Brasil, principalmente a partir de 2017, é fundamental analisar a evolução das agências sob três óticas distintas, porém que são complementares para entendimento do todo.

A primeira é avaliar como foi a evolução considerando o agrupamento de bancos privados e públicos, especialmente considerando que nosso portfólio de agências hoje é 100% locado para o Banco do Brasil, e as estratégias com relação à importância do meio físico no atendimento ao cliente podem variar por banco.

A segunda forma é analisar como cada instituição financeira se comportou ao longo do período para ter maior granularidade na evolução das agências bancárias e entender se há grandes diferenças e/ou outliers. Assim entendemos o ritmo de crescimento na fase de expansão das agências e qual foi o ajuste realizado até então.

E, por fim, a terceira é segmentar a evolução do número de agências por cidades e/ou grupo de cidades, com o objetivo de entender se houve diferenças estruturais entre cidades e regiões considerando que o portfólio de agências do TVRI11 é diversificado regionalmente.

Espaço em branco #1: bancos públicos x bancos privados

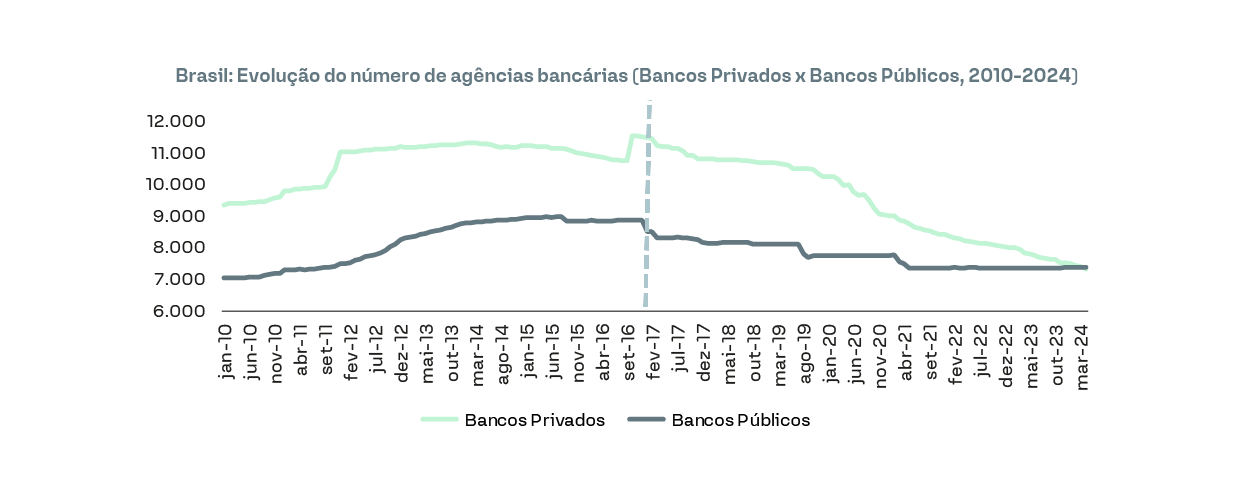

Sob a primeira ótica mencionada, analisando a evolução por grupo de bancos (privados x públicos), conforme apresentado abaixo, fica evidente que o ritmo de fechamento de agências pelos bancos privados foi muito mais intenso comparativamente aos bancos públicos. De 2017 até abril deste ano, os bancos privados reduziram em 36% o número total de agências, contra uma redução de apenas 13% para os bancos públicos.

É de se notar que, durante o período de expansão das agências bancárias físicas (2010-2016), o ritmo de crescimento entre bancos públicos e privados foi similar, com os públicos aumentando o número total de agências em 26%, contra 23% dos bancos privados.

Outro ponto interessante de se analisar é que, a partir de maio de 2021, o número total de agências dos bancos públicos permaneceu praticamente igual, indicando estabilização no processo de fechamento de agências iniciado em 2017. Esse movimento é contrastante com os bancos privados que continuaram acelerando o fechamento de agências, reduzindo em 16% o número de agências físicas desde maio de 2021.

Espaço em branco #2: evolução das agências por banco por período

Sob a segunda ótica mencionada, como demonstrado abaixo, analisamos com mais granularidade como foi o movimento de expansão e redução de agências bancárias dos bancos públicos e privados da nossa amostra. Nota-se que a Caixa Econômica Federal (CEF) foi o grande ponto fora da curva tanto na fase de expansão (2010-2016) das agências físicas quanto na fase de fechamento (2017-2024) das agências iniciado em 2017.

Só para se ter referência, a CEF praticamente não reduziu o número total de agências bancárias físicas no período de 2017 a 2024, mesmo tendo apresentado o crescimento mais forte dentre os bancos analisados durante o período de expansão (2010-2016).

Além disso, podemos tirar outras duas conclusões importantes com essa análise: i) o Banco do Brasil foi o segundo banco que menos cresceu agências no período de expansão (+10% entre 2010-2016, apenas menor que Itaú e relevantemente menor que a CEF); e ii) o Banco do Brasil foi um dos bancos que mais reduziu o número de agências em termos relativos no período de fechamento de agências, considerando que os números do Bradesco acabam sofrendo distorções por conta da aquisição do HSBC em 2016. O movimento do BB também pode ser explicado pelo fechamento de agências vindo da aquisição da Nossa Caixa em 2008.

Espaço em branco #3: evolução das agências por grupo de cidades

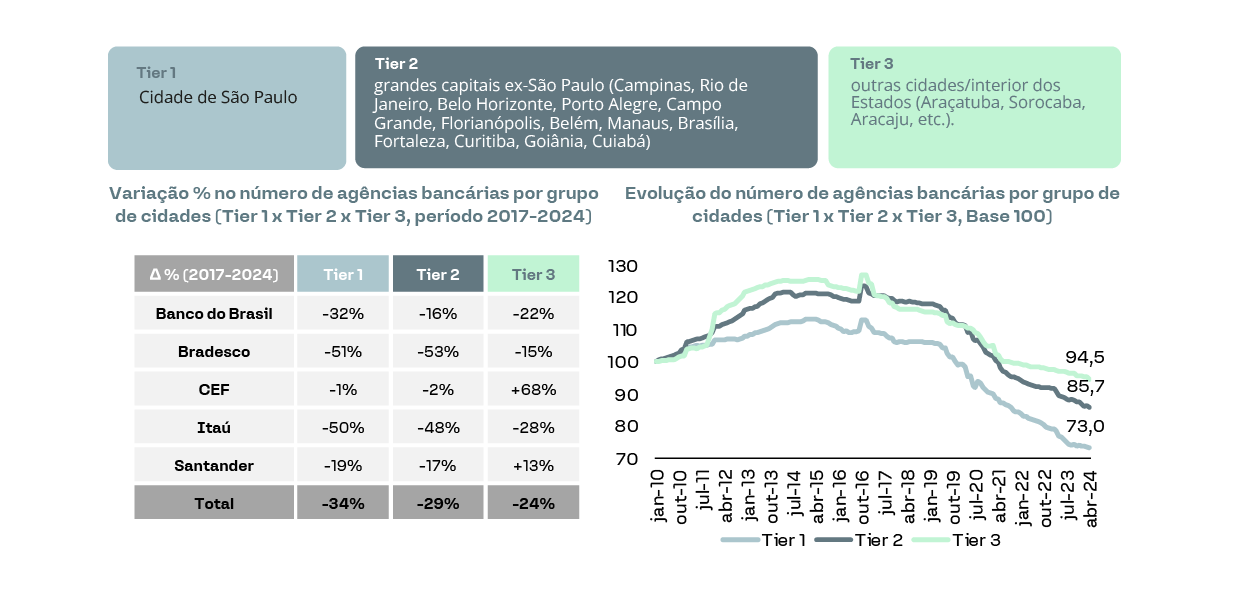

Por fim, para entendermos onde estão os espaços em branco e como podemos fazer a total re-percepção do fechamento das agências bancárias no Brasil a partir de 2017, é fundamental trazer à tona a terceira ótica proposta e segmentar a evolução do número de agências em três grandes grupos/tiers, divididos por cidades.

Os grupos são: i) Tier 1: cidade de São Paulo; ii) Tier 2: grandes capitais ex-São Paulo (Rio de Janeiro, Belo Horizonte, Porto Alegre, Campo Grande, Florianópolis, Belém, Manaus, Brasília, Fortaleza, Curitiba, Goiânia, Cuiabá, Campinas); e iii) Tier 3: outras cidades/interior dos estados (Araçatuba, Sorocaba, Aracaju etc.).

Analisando a evolução do número de agências considerando a granularidade geográfica, fica claro que: i) a cidade de São Paulo (Tier 1) foi a região que apresentou a redução mais significativa em números de agências físicas desde 2017, terminando abril/2024 com um número 27% menor ao apresentado em janeiro/2010; ii) o interior (ou cidades no interior dos estados – Tier 3) foi a região que menos fechou agências desde 2017, com bancos como Caixa Econômica Federal e Santander inclusive expandindo o número de agências no período.

Além disso, o fechamento de agências físicas parece ter sido mais forte em regiões em que o PIB per capita é maior. Como referência, o PIB/Capita médio do Tier 1 foi de R$ 66.873 em 2021, versus R$ 43.602 para o Tier 2 e R$ 40.019 para o Tier 3. Apesar de ser uma hipótese, isso pode indicar que o fenômeno de digitalização tem sido mais acentuado em cidades com maior renda, acelerando o fechamento de agências pelos bancos nessas regiões.

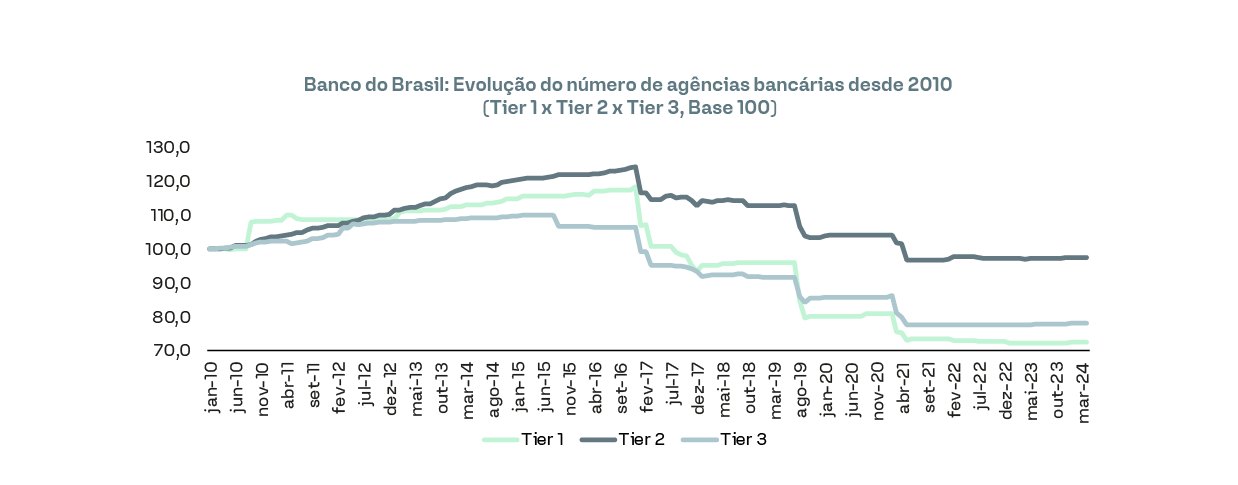

Adicionalmente, outro ponto importante nessa análise regional é também tentar entender como tem sido a evolução do número de agências bancárias ao longo dos últimos anos pelo nosso principal locatário, o Banco do Brasil, para avaliar se há alguma tendência ou sinal de estabilização nos fechamentos de agências bancárias.

Essa análise se mostra importante, especialmente considerando que a Caixa Econômica Federal tem sido um ponto fora da curva na análise e pode distorcer o comportamento do número de agências dos bancos públicos. Olhando para o gráfico abaixo, vemos que o Banco do Brasil estabilizou o número de agências nos últimos três anos, independentemente da localização, sendo um ótimo indicativo de que boa parte do ajuste já foi feito.

Conclusões: juntando o dado sensorial bruto e os espaços em branco

Em suma, a re-percepção das agências bancárias no Brasil, nos utilizando dos dados do Banco Central, trazem três conclusões importantes para o nosso portfólio do TVRI11, especialmente considerando que nossos imóveis estão com a locação concentrada no Banco do Brasil:

i. os bancos públicos reduziram o número de agências num ritmo bem menor do que os privados, demonstrando que o meio físico ainda tem sido importante na estratégia dos mesmos, mesmo considerando que tais bancos também tem investido em digitalização ao longo dos últimos anos.

ii. o Banco do Brasil estabilizou o número de agências bancárias desde Maio/21, inclusive voltando a expandir levemente o número de agências desde Abril/2023. Isso indica que boa parte do ajuste de agências bancárias já parece ter sido feito após a aquisição da Nossa Caixa, e corrobora com o fato de que o Banco do Brasil não nos devolveu nenhuma agência bancária no TVRI11 desde 2022.

iii. o movimento de fechamento de agências físicas bancárias no interior dos Estados foi mais suave quando comparado à cidade de São Paulo e às outras grandes capitais para quase todos os bancos analisados. A única exceção foi o Banco do Brasil, que apresentou um decrescimento menor nas grandes capitais (Tier 2). Isso é positivo considerando que quase metade do portfólio do TVRI11 está nesse Tier de cidades.

As perguntas que ainda permanecem são: E se o processo de fechamento de agências bancárias voltar a acontecer, principalmente considerando que o movimento vem sendo mais forte na cidade de São Paulo e nas grandes capitais? Como que o portfólio do TVRI11 pode se proteger e/ou estaria protegido nesse cenário?

A resposta para essas perguntas passa por mais uma re-percepção do portfólio do fundo, mais um dado sensorial que quase nunca é notado e hoje é muito mal precificado na cota do TVRI11. A re-percepção final passa por entender que uma parte do portfólio de agências do fundo hoje tem potencial para incorporação imobiliária, principalmente em São Paulo. É sobre isso que falamos na parte final dessa nossa Carta do Gestor.

O dado sensorial final: o potencial de redesenvolvimento no portfólio

O dado sensorial final para ressignificarmos o portfólio de agências bancárias do TVRI11 é composto por mais um fato: de que há potencial de redesenvolvimento em algumas agências bancárias nas quais o preço do terreno subiu significativamente ao longo dos últimos anos, viabilizando incorporação imobiliária.

Considerando que a cidade de São Paulo foi a região (Tier 1) que apresentou a maior redução no número de agências desde 2010, como mostrado anteriormente, nossa análise sobre potencial de incorporação imobiliária será concentrada na mesma, focando na valorização imobiliária em bairros onde possuímos agências bancárias. Dividimos a análise em três passos, apresentados a seguir.

Passo #1: Quais são as agências bancárias na cidade de São Paulo?

Na cidade de São Paulo, nosso portfólio do TVRI11 é representado por 16 agências bancárias. Essas agências bancárias na cidade de São Paulo estão localizados em 16 bairros diferentes, totalizando 42.751 m² de área bruta locável (ABL), ou 13,7% do portfólio total (dados de Junho/2024).

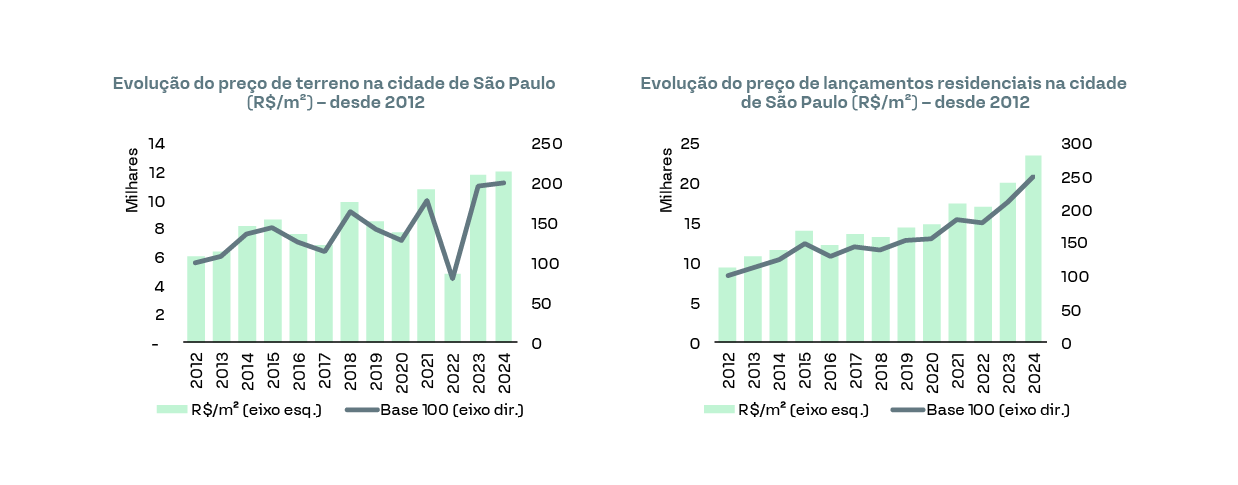

Passo #2: Qual foi a valorização imobiliária na cidade de SP desde 2012?

É importante destacar que nem todas as agências bancárias listadas acima possuem potencial de redesenvolvimento imobiliário no curto-prazo, mas analisamos a valorização imobiliária considerando a cidade de São Paulo de forma agregada para capturar o potencial de todas as agências no longo-prazo.

Ao analisar a evolução consolidada do preço por m² estimado de terrenos, e dos lançamentos de imóveis residenciais de média/alta renda desde 2012, vemos que o preço do terreno subiu 2,0x, enquanto os preços dos imóveis multiplicaram por 2,5x. Os dados mostram claramente a valorização imobiliária na cidade de São Paulo desde o IPO do TVRI11.

Outro ponto interessante de se destacar é que o preço do metro quadrado, olhando para o preço de terrenos e preço de lançamentos imobiliários, praticamente dobrou desde 2017, ano em que o processo de fechamento das agências bancárias pelos bancos privados e públicos começou a acelerar na cidade de São Paulo.

Passo #3: Como foi a evolução do preço do m² nos bairros das agências em SP?

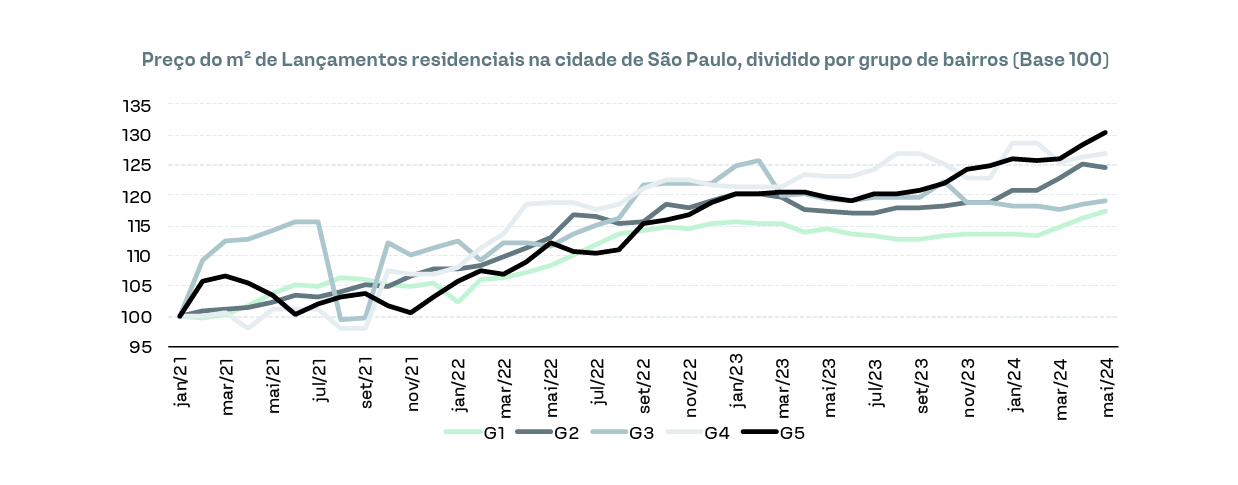

Como forma de entender a evolução do preço do m² de lançamentos na cidade de São Paulo nos bairros onde possuímos agências bancárias, estamos agrupando as agências na cidade em 5 grupos diferentes, considerando a proximidade geográfica entre os bairros. Estamos analisando os dados desde 2021, ano em que nossa base de dados possui maior granularidade quanto a evolução de preços de m² por bairro.

Esses 5 grupos são: i) Grupo 1 (G1): Vila Mariana, Paraíso, Mirandópolis e Ipiranga; ii) Grupo 2 (G2): Santo Amaro, Brooklin Novo e Moema; iii) Grupo 3 (G3): Vila Albertina, Lapa, Campos Elíseos, Casa Verde, Santana e Bom Retiro; iv) Grupo 4 (G4): Penha da França e Vila Carrão; e v) Grupo 5 (G5): Pinheiros.

Desde 2021, os bairros selecionados de forma agregada valorizaram 24% na média, com o Grupo 5 (G5) apresentando a maior valorização no período (30%). O Grupo 1 (G1) foi o que obteve a menor valorização desde 2021, mas ainda subindo em torno de 17% entre 2021 e 2024.

Essa é a parte final da re-percepção do portfólio de agências bancárias do Tivio Renda Imobiliária (TVRI11) que gostaríamos de destacar, em alusão ao experimento de Dallenbach.

Para os que não conseguiram visualizar a famosa “Vaca de Dallenbach”, colocamos acima o contorno da imagem oculta que apresentamos no início desta Carta do Gestor. Uma vez vista, é impossível de não a ver mais.

E é isso que esperamos com a leitura da nossa Carta do Gestor desse trimestre, que o leitor e o cotista tenham uma percepção nova do portfólio de agências bancárias do TVRI11.

A seguir, falamos sobre o desempenho do fundo desde o início da gestão ativa, e a nova estratégia de crescimento dentro do segmento de Renda Urbana.

TVRI11 e a outperformance dos FIIs de Renda Urbana no Brasil

Nesta parte final da nossa Carta do Gestor, gostaríamos de falar um pouco mais sobre: i) a performance de cota do Tivio Renda Imobiliária (TVRI11) versus FIIs de outras classes de ativo, especialmente desde que iniciamos a gestão ativa do fundo; e ii) o potencial de Renda Urbana no Brasil além das agências bancárias, e onde acreditamos que as oportunidades de crescimento estarão concentradas ao longo dos próximos anos.

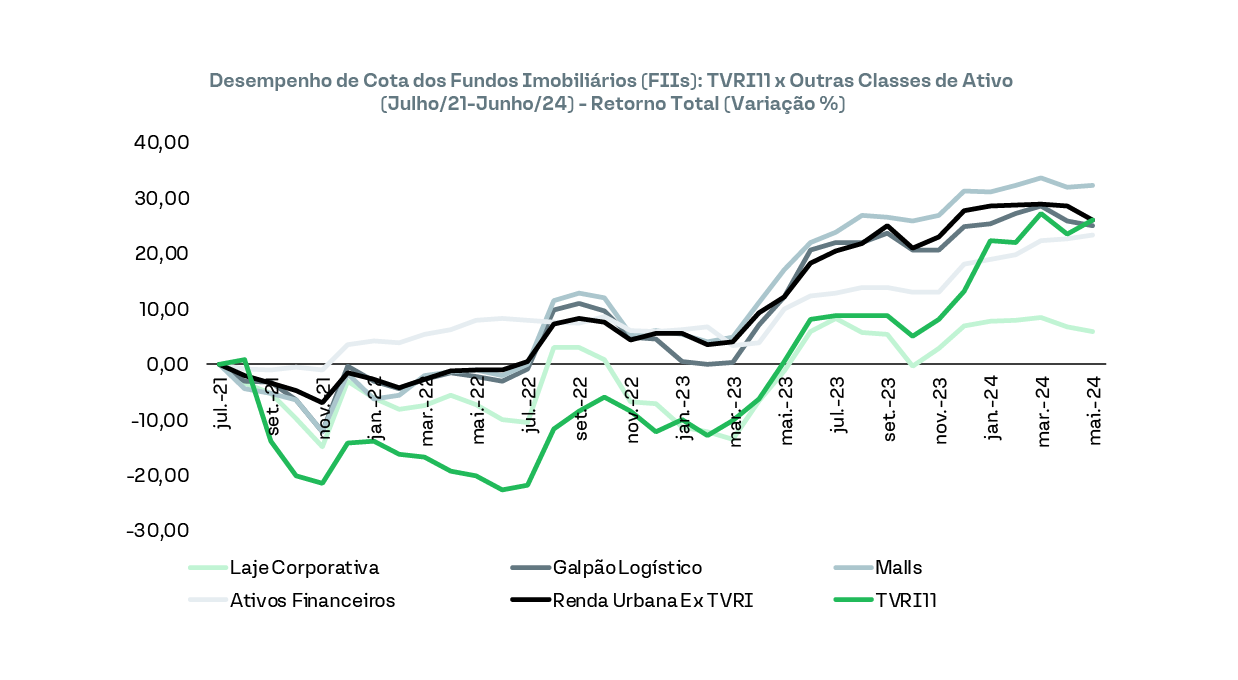

Apesar das preocupações recorrentes com agências bancárias em vista da digitalização no setor financeiro ocorrida ao longo dos últimos anos, nosso fundo Tivio Renda Imobiliária (TVRI11) tem apresentado desempenho superior em valorização de cota quando comparamos com FIIs de outras classes de ativo.

Analisando o desempenho dos fundos de investimento imobiliário (FIIs) desde julho de 2021, momento no qual o fechamento de agências bancárias do Banco do Brasil se estabilizou como demostrado nesta Carta do Gestor, nosso fundo TVRI11 só ficou atrás em desempenho para os FIIs de Shoppings, os quais apresentaram recuperação relevante com a reabertura dos ativos e crescimento de receita no período pós-pandemia.

Outro ponto notável é que os FIIs de Renda Urbana apresentaram o segundo melhor desempenho em valorização de cota desde julho de 2021, mesmo excluindo o efeito do TVRI11. Desde julho de 2021, a cota do TVRI11 valorizou 26%, vs. 32% para os FIIs de Shoppings, e 26% para os outros FIIs de Renda Urbana.

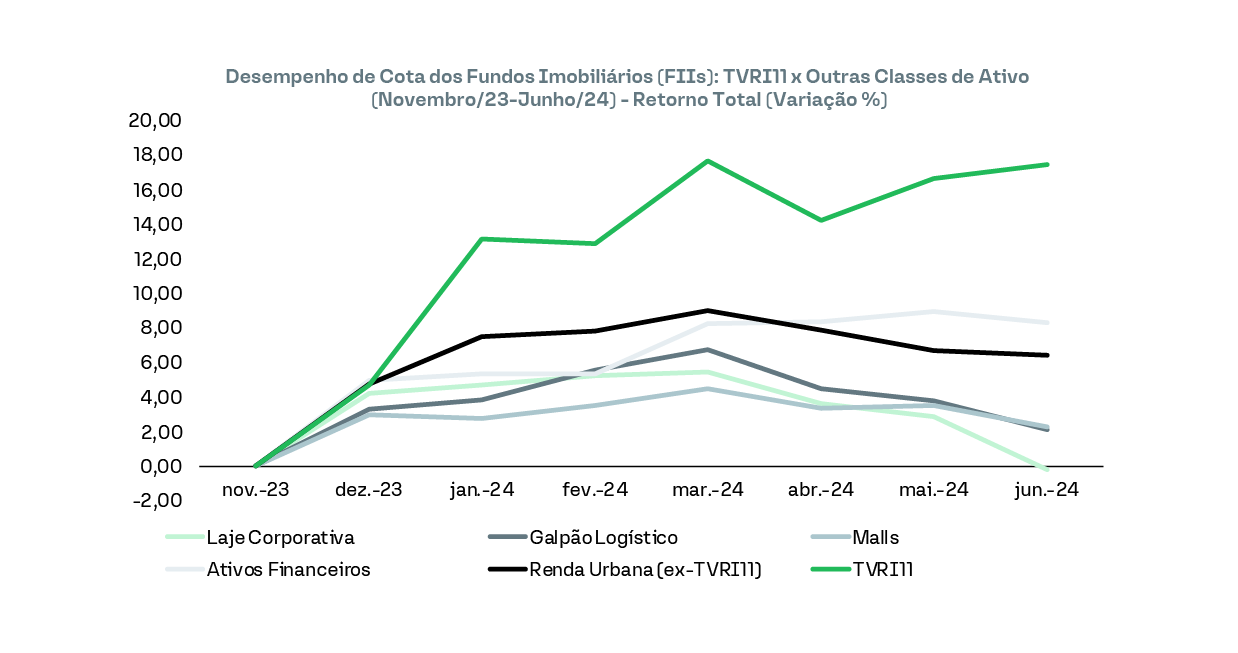

Por fim, vale destacar que o fundo TVRI11 tem apresentado desempenho bem superior aos outros fundos de Renda Urbana e fundos de outras classes de ativos desde Novembro de 2023, período no qual nosso fundo passou de gestão passiva para gestão ativa. Desde Novembro de 2023, a cota do TVRI11 valorizou 17%, vs. 6% quando comparado aos outros FIIs de Renda Urbana, e 8% dos fundos de papéis/CRIs. Isso vai em linha com os objetivos da gestão ativa de gerar valor ao cotista também com compras e vendas de imóveis.

A nova estratégia do TVRI11 e o potencial de Renda Urbana no Brasil

Na nossa visão, o potencial de Renda Urbana no Brasil é enorme, e envolve outros tipos de ativos além de agências bancárias, apesar de acreditarmos que o nosso portfólio de agências locado para o Banco do Brasil está bem resguardado, como demonstrado nas análises apresentadas nesta Carta do Gestor.

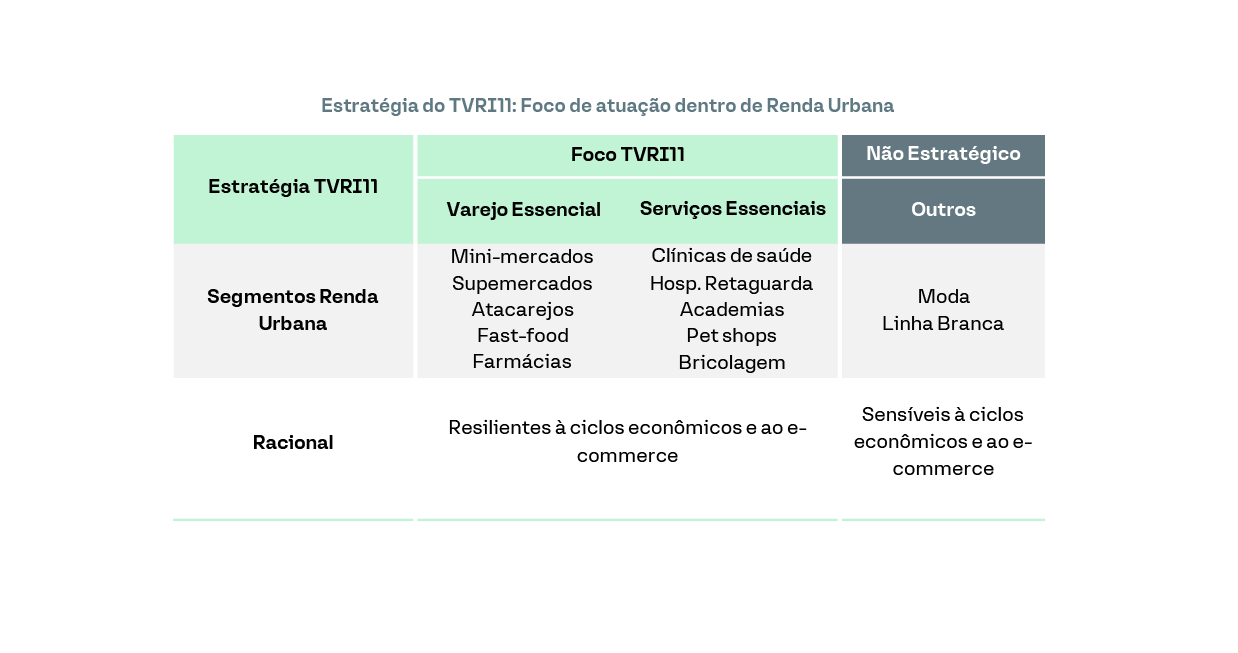

Isto posto, nós da Tivio Capital iremos focar a nova estratégia de crescimento do Tivio Renda Imobiliária (TVRI11) dentro de outros segmentos de Renda Urbana que possuem potencial de crescimento, e que são mais resilientes à ciclos econômicos, e efeitos de digitalização como o e-commerce, por exemplo.

Estes segmentos são: i) varejo essencial: supermercados, atacarejos, fast-food, e farmácias; e ii) serviços essenciais: clínicas de saúde, hospitais de retaguarda, academias, pet shops e bricolagem. Adicionalmente, nós evitaremos exposição à ativos de renda urbana que tem concentração em setores historicamente mais impactados pelo e-commerce, como lojas de moda, e lojas de eletrodomésticos e/ou linha branca.

Como forma de tangibilizar o potencial de Renda Urbana nesses segmentos e os motivos pela adoção da nova estratégia, analisamos os seguintes dados públicos: i) evolução do número de lojas da Raia Drogasil, com o intuito de mensurar o crescimento histórico dos locatários concentrados no segmento de farmácias; ii) evolução do número de lojas cash & carry do grupo Carrefour e do Assaí para quantificar o crescimento do Atacarejo; iii) evolução do número de lojas “Minuto Pão de Açúcar” do Grupo Pão de Açúcar (GPA), com o objetivo de analisar a evolução dos supermercados de menor porte nos centros urbanos.

Renda Urbana Case #1: Raia Drogasil e o crescimento das Farmácias no Brasil

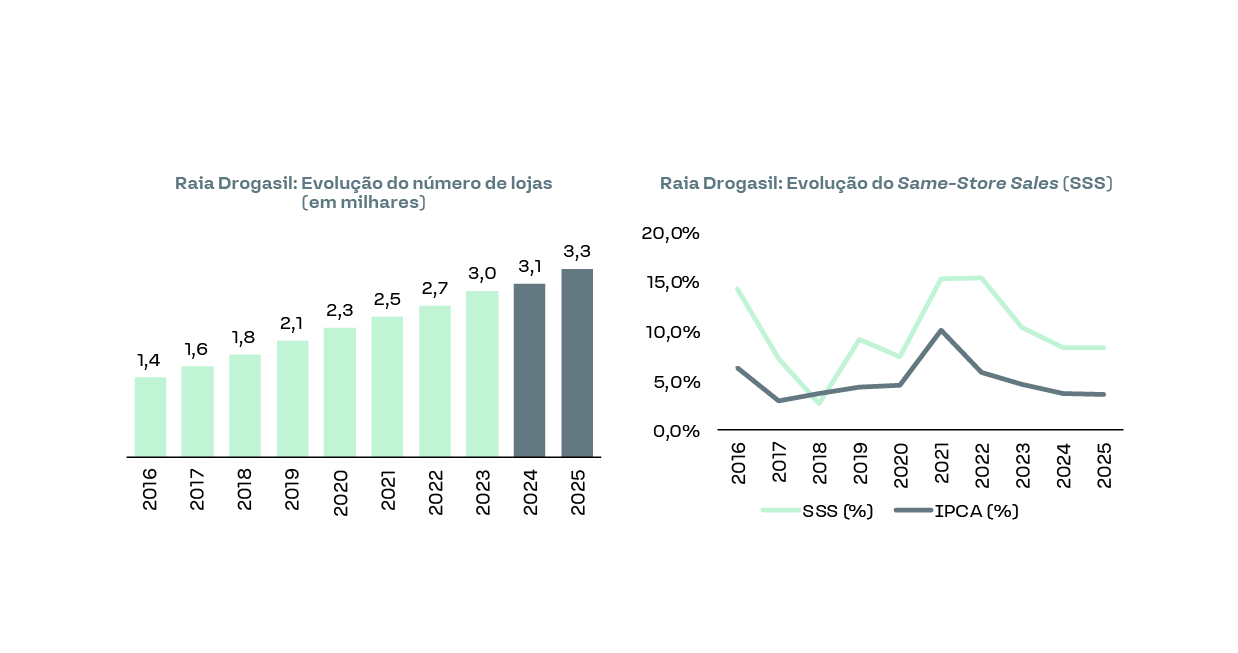

Entre 2016 e 2023, a Raia Drogasil apresentou um crescimento anual composto (CAGR) de 11% em número de lojas, destacando a forte expansão da sua rede de farmácias no período. Além disso, nota-se um crescimento de vendas mesmas-lojas (ou SSS, same-store sales) significativamente acima da inflação desde 2016.

As projeções do consenso da Bloomberg ainda indicam expansão para o número de lojas da Raia Drogasil adiante, com crescimento anual de 4% em 2024 e 9% em 2025, respectivamente. Em termos de vendas mesmas-lojas (SSS), a expectativa é de crescimento real em 2024 e 2025, destacando a perspectiva positiva para o segmento de farmácias, como evidenciado nos números do maior player em faturamento no Brasil.

Renda Urbana Case #2: Carrefour, Assaí e a tendência do Atacarejo Brasileiro

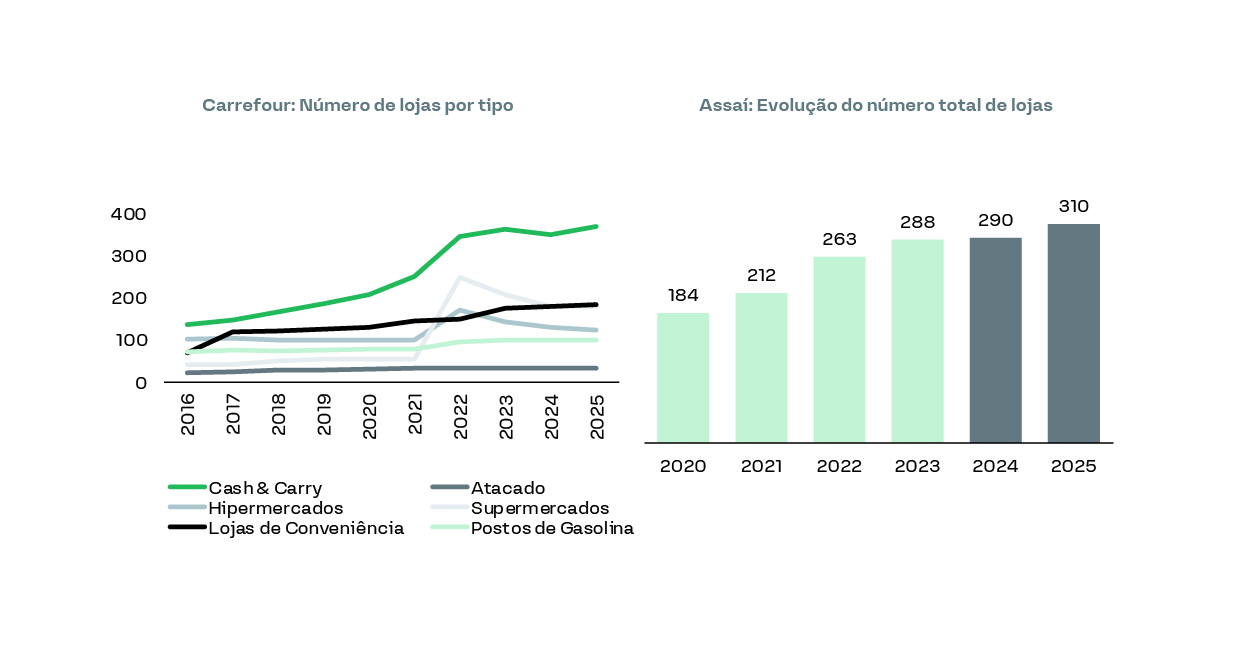

Como forma de avaliar a evolução e potencial do Atacarejo no Brasil, representado pela categoria cash & carry, analisamos os dados de Carrefour e Assaí. Entre 2016 e 2023, a categoria cash & carry foi a que mais cresceu dentro do grupo Carrefour, apresentando CAGR de 15% em termos de números de lojas no período. Analogicamente, olhando os dados históricos entre 2020 e 2023, o grupo Assaí entregou crescimento similar, com o número total de lojas crescendo na média de 16% ao ano no período.

Outro dado interessante é que as lojas de conveniência, que podemos em parte fazer comparação com os minimercados do grupo GPA a seguir, foi outra das categorias de lojas do grupo Carrefour que mais cresceu no Brasil entre 2016 e 2023 (CAGR de 14% no período). Além disso, a categoria “supermercados”, outro foco da estratégia do nosso fundo TVRI11 quando falamos em renda urbana, evoluiu significativamente dentro da estratégia do Carrefour no período, especialmente dado a aquisição do Grupo Big em 2022.

Renda Urbana Case #3: GPA e os Minimercados nos grandes centros urbanos

Por fim, queremos destacar o crescimento ao longo dos últimos anos dos minimercados, tendência secular em grandes centros urbanos brasileiros que contou recentemente com a entrada de players internacionais como a rede Oxxo, que nasceu da joint-venture entre Raízen e o grupo Mexicano FEMSA Comercio.

Para isso, analisamos a evolução dos números do Grupo Pão de Açúcar (GPA) entre 2018 e 2023, com destaque para o “Pão de Açúcar Minuto”, loja em formato de minimercado que tem ganhado representatividade dentro da estratégia do grupo. Lembrando que os números do GPA acabam sendo distorcidos por movimentos estratégicos e de M&A em 2022, os quais estão sendo excluídos na análise.

Entre 2018 e 2023, o número de lojas do “Pão de Açúcar Minuto” foi o que mais cresceu, apresentando crescimento anual ponderado (CAGR) de 17,4% no período, representando 23% do total de lojas do GPA em 2023 (vs. 15% em 2018). A perspectiva de crescimento desta categoria de loja segue favorável para 2024 e 2025, com o consenso de mercado indicando um CAGR de 22,2% de 2023 a 2025.

Em resumo, a evolução recente dos segmentos de farmácias, atacarejo e minimercados reforça a nossa visão de que Renda Urbana continua sendo uma classe de ativo interessante para investir dentro dos Fundos Imobiliários (FIIs). Apesar de continuarmos confortáveis com nosso portfólio de agências bancárias dentro do TVRI11, buscaremos, dentro da nossa nova estratégia com a gestão ativa, aumentar exposição à estes outros segmentos dentro de Renda Urbana de forma a diversificar risco e gerar valor para os nossos cotistas.

Fontes:

Bloomberg

Brain

BCB – Banco Central do Brasil

IBGE – Instituto Brasileiro de Geografia e Estatística

Geoimovel

Tivio Capital